与日本和韩国不同,其他亚洲国家主要是木屑颗粒出口国,例如中国、泰国、越南、印度尼西亚和马来西亚。中国可再次生产的能源行业近年来呈现快速增长态势。 2013年,中国国家能源局发布了“关于建立可再次生产的能源投资组合标准的指导意见”,要求2020 年和2030 年可再次生产的能源分别占一次能源消费比重15%和20%的目标。RPS是一项规定,要求增加可再次生产的能源的使用,如风能、太阳能、生物质能和地热能源的生产。规定电力供应企业利用特殊的比例的可再次生产的能源,但是由有些政策仍未十分完善,例如缺乏监管和处罚机制不足等问题。

中国生物质能源种类非常之多,包括作物秸秆、树枝、动物粪便、能源作物、工业有机废水、城市污水和垃圾。木材(森林)废弃的供应量约为900 Mt,其中300Mt可用作能源消耗。能源作物如高粱,麻风树主要占地约20亿公顷,以满足年产量约50 Mt的生物液体燃料原料需求(中国国家能源局2012年数据)。中国国内对木屑颗粒的需求正在一直增长,主要是在东部和广东省,当地政府禁止燃煤锅炉,而且颗粒成本低于全国其他地区。

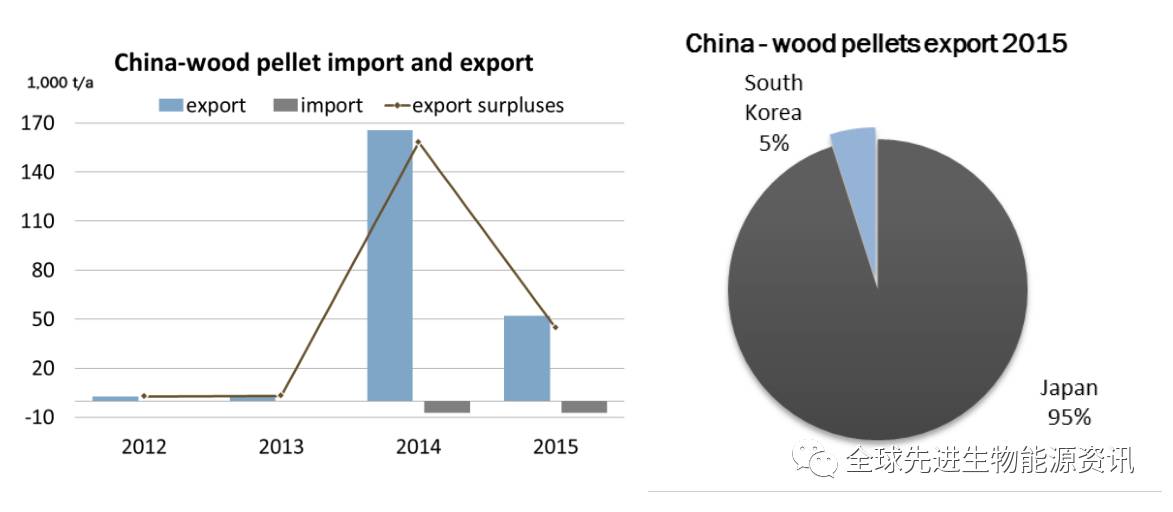

除了过去几年国内生物质产量一直增长,中国也是出口国。2014年,中国向韩国出口287kt木屑颗粒。

2015年,出口大幅度地下跌,因为中国生产商不得不面对越南生产商的木屑颗粒低价竞争;然而,它获得日渐增长的日本生物质能市场占有率(Argus Media, 2016)。 由于木材资源供应紧张,生产所带来的成本上涨导致中国木屑颗粒价格持续上涨(105欧元/吨),竞争力下降,中国木屑颗粒贸易商谈判空间存在限制(Argus Media, 2016)。

在日本,为促进可再次生产的能源生产以及利用生物质发电供热而制定了一些政策和激发鼓励措施。2009年“促进生物质能利用基本法”旨在全面规划推进生物质能利用政策或2010年“促进生物质能利用国家计划”,旨在制定生物质利用技术发展的基本方针。

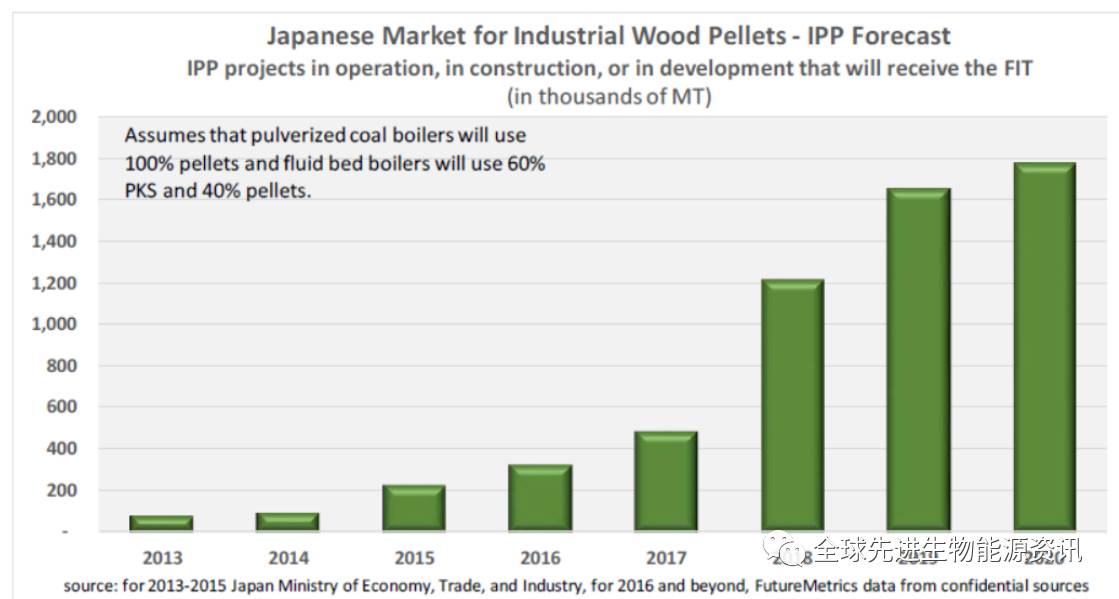

2011年日本地震和福岛核电厂事故以后,最重要的政策是从2012年7月开始执行的可再次生产的能源的上网电价计划(FIT)。根据这一计划,电力公司有义务购买可再次生产的能源发电份额,如固定期限的固定价格合约下的太阳能光伏和生物质(METI,2012)。 自那以后,日本的颗粒消耗量迅速增长。日本在2011年福岛灾难发生后,其电力组合变得多样化。日本经济产业省(METI)每年都对FIT的采购价格进行了重新审查,根据这一计划,发电机的电量为0.15-0.28欧元/千瓦时,取决于他们使用的木材来源。

对FIT方案进行定期更改和修改,对于发电机来说,要理解并遵从方案要求是很复杂和具有挑战性的。

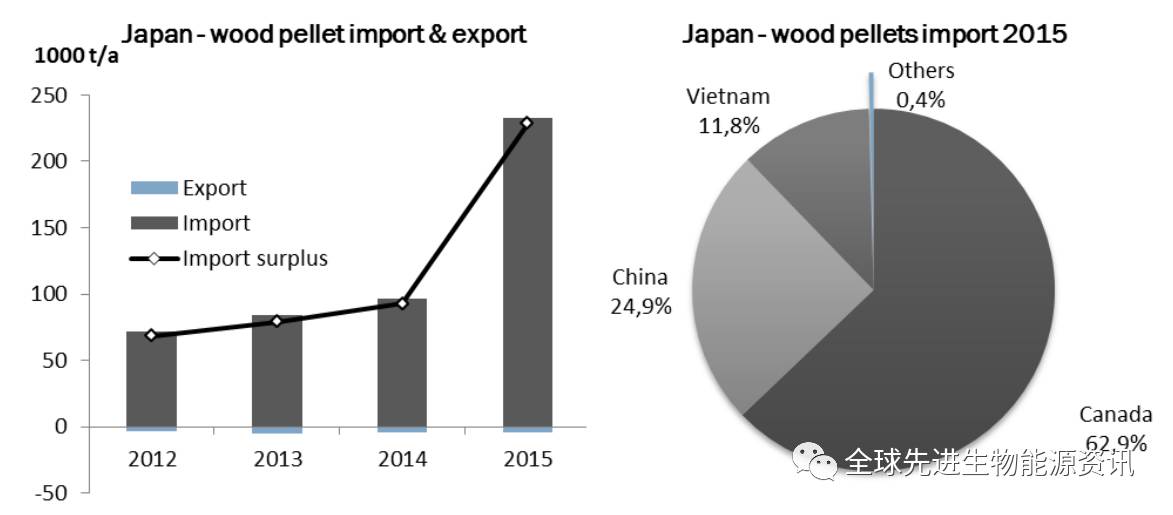

(FAOSTAT,2016年)的多个方面数据显示,过去5年来,国内生产的木屑颗粒约90 kt。 然而,木屑颗粒进口量增加表明日本木屑颗粒的消耗量较大。2015年,从加拿大、中国和越南的进口量达到230 kt(Argus Media, 2016)。

日本制浆造纸企业王子制纸株式会社(Oji Green Resources)和三菱造纸厂(Mitsubishi Paper Mills)共同组建了一个合资企业,将在日本青森县兴建一座75MW生物质发电厂,预计在2019投产。

日本往往进口高品质颗粒,出口质量较差的木屑颗粒(FAOSTAT,2016)。木屑颗粒的进口价格从2012年的207欧元/吨下降到2015年的178欧元/吨。相比之下,2012 - 2014年的出口价格约为110欧元/吨,2015年的出口价格增加到129欧元/吨。

一般来说,在日本有各种用于发电的木材。颗粒质量越高,购买价格越高。未使用的木材代表最高的质量和价格(0.23-0.29€/ kWh)。其他木材如锯木厂废弃物、进口木材以及木材废物等也用于生物质发电厂。

日本禁止非法采伐木屑。日本政府推动国际上打击非法采伐的工作,并采取“非法采伐木材不得使用”的原则执行政府采购政策(MAFF Japan, 2012)。2010年,GOJ还与印度尼西亚政府合作开发了适用于木材出口国的木材产品跟踪系统。 销往日本的木屑颗粒一定要经过森林管理(FM)认证(Argus Media,2016)。

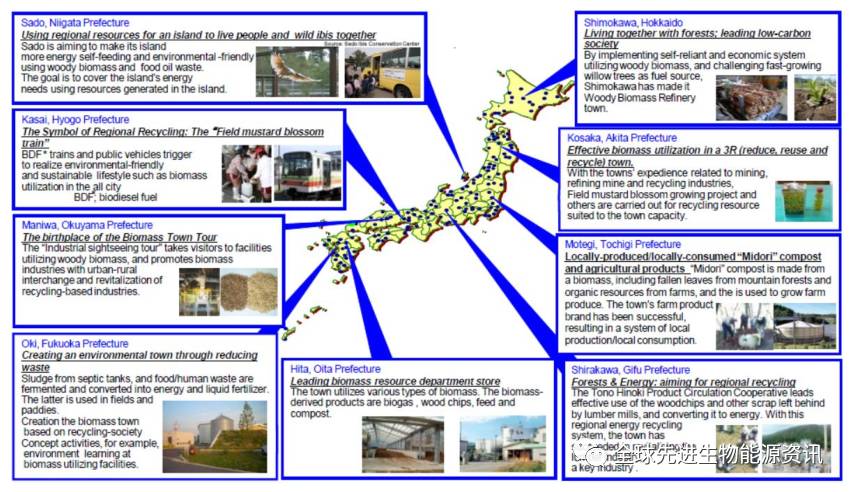

自2011年开始实施FIT计划以来,已经考虑了超过100个木质生物质发电厂,另有84个项目得到批准。政府的目标是到2030年之前迅速增加可再次生产的能源使用,使太阳能占15%左右,其他(生物质能和水电)占10%左右。另外,政府还要建立一个生物质能区,通过该地区各利益相关者的合作,建立和运行综合生物质能利用系统。

自2005年以来,日本已经开发了约300个生物质城镇计划。日本农林水产省(MAFF)编制了指南,旨在促进东亚国家生物质城镇概念发展。

FIT计划预计将继续推动日本的生物质利用。根据(Strauss, 2016),在一个合理的情况下,到2020年中期日本可能需求每年超过15 Mt的木屑颗粒。

与越南相比,马来西亚、印度尼西亚和泰国三个国家都是小型的木屑颗粒的生产和出口国(Argus Media,2016; Murray,2015)。印度尼西亚和马来西亚于2014年和2015年分别向韩国出口了约150kt和60 kt的木屑颗粒。这两个国家出口棕榈仁壳(PKS)到日本,但供应市场仍然相当小(Bioenergy International, 2015)。受到供应/质量、寿命和数量权衡的影响,买家价格仍然很高。

自2012年成立以来,可再次生产的能源投资组合标准(RPS)在韩国的木屑颗粒市场中起着重要的作用。要求电力公司一定要在未来十年将其可再次生产的能源发电比例从2%提高到10%。

与风能、太阳能或水力发电等其他可再次生产的能源相比,预计生物质可提供大部分清洁能源的电力,估计为50-60%。在实施RPS后,韩国的木屑颗粒需求开始上升,其他几个国家的进口数量增多。

RPS有优势,包括通过竞争技术的渗透和可再次生产的能源供应义务的成就来减少相关成本。 但是,投资者可能承担管理成本过高或成本低的电力供应的风险。

根据FAOSTAT 2016的估计,在过去五年中,韩国平均每年生产的木屑颗粒仅在约15 kt,不能够满足国内需求。森林产品大多数都用在流域保护和净水,防止水土流失和森林景观(Korean Forest Service, 2015)。

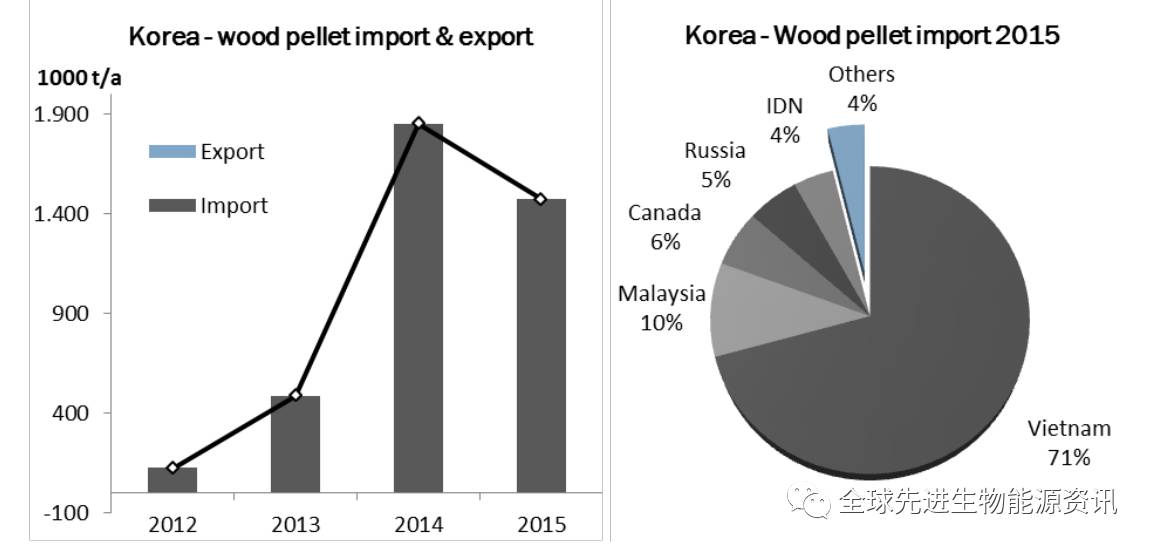

木屑颗粒的消耗量远高于韩国国内生产的木屑颗粒。进口木屑颗粒从2012年的122 kt增加到2014年的1,850 kt,2015年略减至1471 kt(FAOSTAT,2016)。

韩国政府已经制定了到2020年前进口5 Mt木屑颗粒的目标,以满足75%的颗粒需求(Roos and Brackley, 2012)。包括颗粒在内的木制品大多数来源于越南(70%)和其他几个国家,如马来西亚和加拿大(FAOSTAT,2016)。其他供应商来自美国、加拿大、俄罗斯、印度尼西亚和澳大利亚。

与大多数其他几个国家不同,韩国不接受监管链认证作为纤维来源的证据(Murray,2015)。韩国环境部要求木屑颗粒来源合法,还需要用纯木纤维制成,没有混合的任何非木质材料(Murray,2015)。环境部还出台了“关于促进资源储存和循环利用的法案”。根据该法案,SRF的进口商或制造商应进行质量检验测试后向环境部部长或地方政府主管汇报,如果产品不符合规定标准,该部可以强制执行禁止进口和生产或按要求改进。据Murray说,稻壳是主要的问题之一,因为包含木材以外的任何材料的颗粒被认为是生物质固体垃圾燃料。允许进口由废弃物制成的固体垃圾燃料(SRF),如棕榈壳,但将加强对这一些产品的进口、生产和使用的质量检验,同时建立废弃物能源的公共和私营组织。

韩国允许进口生物质燃料--棕榈壳。预计能扩大可再次生产的能源的分配,以取代化石燃料。而且,这将有利于解决发电公司实现可再次生产的能源投资组合标准(Ministry of Environment of Korea, 2014)的担忧。

据美国能源信息署2016年报道,韩国对木屑颗粒的需求量在持续不断的增加,2012年推出可再次生产的能源投资组合标准增加了对生物质和木屑颗粒使用的兴趣。主要进口来自加拿大、东南亚和美国。

越南有大型家具制造业生产商。因此,它可通过丰富的木材废料,从而在亚洲地区实现最低的生产所带来的成本。与泰国、印度尼西亚和马来西亚的出口竞争相比,越南的大型木屑颗粒工厂也有助于提高规模经济(Argus Media, 2016)。越南是主要出口国,占70%韩国市场占有率,也为日韩木屑市场(Murray,2016年)提供了约90欧元/吨存在竞争力的木屑颗粒价格。越南生产商对韩国的运输成本(0.9欧元/吨)也较低。

韩国可能会收紧木屑颗粒的可持续发展标准,以及提前宣布竞价的交易商,与韩国进行贸易会变得没有以前容易。日本生物质可持续性标准的实施也会出现类似的情况,阻碍越南贸易商进入日本市场。